Глобальный взгляд

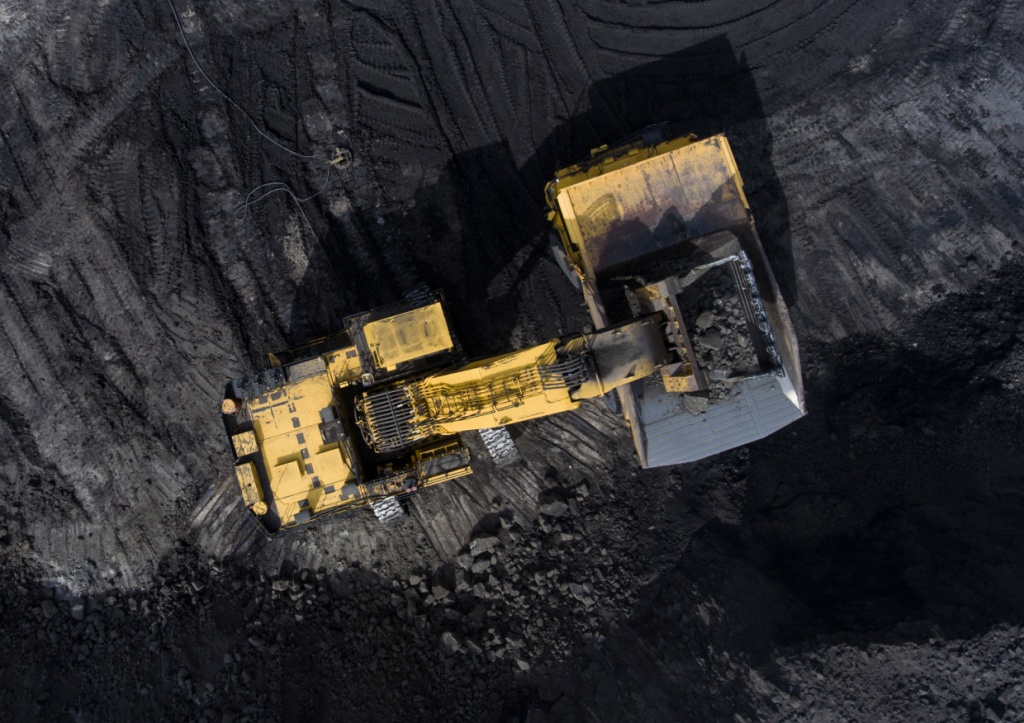

Согласно данным Международного энергетического агентства (МЭА), с которыми ознакомился «Эксперт», мировой спрос на уголь по итогам 2023 года вырос на 1,4% и достиг нового максимума в 8,5 млрд тонн. Но к 2026 году этот показатель снизится на 2,6%, что будет обусловлено «значительным расширением мощностей возобновляемых источников энергии».

По данным консалтинговой компании «Яков и Партнеры» (ранее представительство McKinsey в РФ), глобальный экспортный рынок энергетического угля в базовом сценарии также будет сокращаться за счет падения доли иностранных поставок в структуре потребления Китая и Индии.

Но говорить о том, что популярность угля на среднесрочном горизонте как-то ощутимо снизится, не приходится, отмечают эксперты. Основными потребителями энергетического угля останутся Индия и Китай — выработка электроэнергии на угле является основой электроэнергетической системы этих стран. А к 2026 году, по прогнозу МЭА, на эти страны будет приходиться более 70% потребления энергоугля. Что касается перспектив металлургического угля, которые практически полностью зависят от рынка стали (и появления новых технологий сталеварения), то спрос на него также в основном обеспечит динамика китайской экономики.

«Некоторое замедление спроса со стороны Китая будет обусловлено замедлением экономики страны, а также политикой КНР, направленной на самообеспеченность углем и сталью. Индийский спрос будет поддерживаться наращиванием жилого строительства и программ инфраструктурного строительства, для которых требуется производство стали. Также на Индию и страны АТР приходится значительное количество электростанций, работающих на угле — это окажет поддержку спросу», — указывает младший директор по корпоративным рейтингам агентства «Эксперт РА» Мария Коломиец.

ЦИФРА

Добыча угля в России по итогам 2023 года

СНИЗИЛАСЬ НА

1,1%,

до 438,7 млн тонн против 443,6 млн тонн годом ранее, экспорт снизился на 3,9%, до 212,5 млн тонн.

Минэнерго прогнозирует, что в 2024 году параметры добычи и экспорта угля сохранятся на уровне прошлого года.

Данные Минэнерго

Россия в угольном тренде

По данным «Газпромбанк Инвестиции», на сегодня лидерами — экспортерами углей разных сортов являются Австралия, Индонезия и Россия: на них приходится более 70% мирового экспорта. При этом около 70% торгуемого на мировом рынке угля поставляется в Азию. На Китай, Японию и Индию приходятся самые крупные доли всего импорта. «Однако в последнее время российскому углю становится все труднее конкурировать по цене с экспортерами из Индонезии и Австралии на фоне нового пакета санкций США, введенного в феврале, в который попали „Мечел“ и СУЭК, а также ввода Китаем импортных пошлин в начале 2024 года. Импортные пошлины, введенные Китаем, делают поставки из РФ менее конкурентоспособными, в то время как поставщики из Индонезии и Австралии не пострадали благодаря наличию соглашений о свободной торговле с КНР», — поясняют эксперты «Газпромбанк Инвестиции».

Так, по данным Минэнерго РФ, по итогам 2023 года общий экспорт российского угля снизился на 3,9% — до 212,5 млн тонн. При этом доля поставок в дружественные страны за 2023 год увеличилась с 60,2% до 82%, а доля поставок в недружественные страны сократилась с 39,8% до 18%.

По оценкам «Яков и Партнеры», российский экспорт энергетического угля ждет восстановление в среднесрочной перспективе — до 2030 года. «Несмотря на снижение, Россия занимает третье место в мире по экспорту энергетического (16% от мировых объемов) и ныне девятое (в 2021 году — четвертое) место по экспорту металлургического угля. Растущий спрос со стороны Турции и развитие стран Африки позволят российским угольщикам нарастить поставки в юго-западном направлении. При этом мы ожидаем, что наиболее развитые страны Азии будут уходить от угольной энергетики, что приведет к сокращению экспорта угля в Китай, Японию и Южную Корею», — рассказала эксперт аналитического центра «Яков и Партнеры» Софья Мангилева.

Впрочем, как отмечает госпожа Мангилева, основным направлением экспорта энергетического угля были и остаются страны Азии: Китай, Южная Корея, Япония, на долю которых в 2021 году приходилось около 41%, а по итогам 2023 года — 63%. Рост экспорта в азиатском направлении обеспечен почти двукратным увеличением поставок в Китай.

ЦИФРА

В январе 2024 года экспорт российского угля

СНИЗИЛСЯ ДО

14,6

МЛН ТОНН, ЧТО СОСТАВИЛО

8%

от объема января прошлого года.

В том числе сократили закупки крупнейшие покупатели российского угля: Китай — на 10,5% (до 3,8 млн тонн), Индия — на 55% (до 1,4 млн тонн), Турция — на 47% (до 1,4 млн тонн). Импорт российского угля в Китай за первые два месяца текущего года снизился на 22% (до 11,5 млн тонн).

Данные сервиса «Газпромбанк Инвестиции»

Вынужденная адаптация

Изменение направлений экспорта угля напрямую связано с геополитической ситуацией на фоне конфликта с Украиной, указывают эксперты. «В августе 2023 года вступил в силу пятый санкционный пакет, в рамках которого постулируется запрет на покупку, импорт или транзитные перевозки российского угля и других твердых ископаемых видов топлива. Это, очевидно, оказало значительное влияние на рынок угледобычи: в 2021 году 50,4 млн из 223 млн тонн экспорта угля приходилось именно на страны Евросоюза. С сентября 2023 года поставки российского угля в страны ЕС прекратились — компаниям пришлось адаптироваться к новым условиям работы на рынке и перенаправлять свою продукцию в Китай, Индию, Турцию, страны АТР. Ценообразование российского угля в связи с этом включало дисконт относительно мировых бенчмарков», — отмечает госпожа Коломиец.

В «Эксперт РА» ожидают, что внутреннее потребление угля не будет значительно перетягивать объемы с экспорта, в любом случае при необходимости у добывающих компаний есть все ресурсы для удовлетворения внутреннего спроса.

Аналитики «Газпромбанк Инвестиции» прогнозируют, что основными покупателями российского угля выступят страны Азии, главным образом Китай и Индия. «К 2030 году общая величина российского экспорта может составить 219–225 млн тонн, при этом ожидается, что бóльшая часть поставок будет производиться в дружественные страны, а основным импортером российского угля вместо Китая может стать Индия», — отмечают в компании.

Что касается перспектив именно металлургического (коксующегося) угля, экспорт которого в 2023 году по сравнению с 2021 годом сократился в четыре раза (с 2,7 млн до 0,7 млн тонн), то, по оценкам экспертов, перспектив восстановления экспортного рынка металлургического угля значительно меньше.

«Ключевыми экспортными рынками этого вида угля были страны Европы: Украина (19%), Турция (18%), страны ЕС (40%). Сейчас рынок Европейского союза закрыт. Мы не ожидаем значительного спроса на металлургический уголь в Китае. Новые сталелитейные мощности работают на технологии прямого восстановления железа и не подразумевают использования коксующегося угля. Более того, негативное влияние на темпы мирового роста металлургического угля будут играть стагнация спроса в Китае, расширение применения технологии прямого восстановления железа и рецессия в Европе, оказывающая отрицательный эффект на рост застройки и развитие тяжелой промышленности», — отмечает Софья Мангилева.

Согласно актуальным заявлениям Минэнерго РФ, Россия по-прежнему ставит перед собой задачу увеличить угольный экспорт еще как минимум на треть к 2030 году за счет растущего спроса на уголь на Востоке. В ведомстве подчеркивали, что по энергетической стратегии России до 2050 года уголь остается одним из основных ресурсов для работы энергетики, металлургии, а также в качестве экспорта.